从行业报告分析中国葡萄酒市场的趋势变化

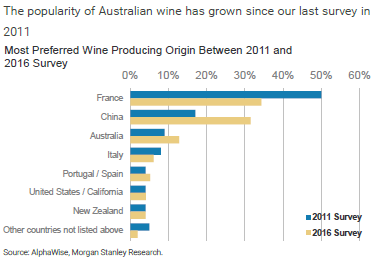

专业买手和消费者之间存在取向差异 比较2011年和2016年国内消费者对于各国酒的好感度调研结果,法国酒在消费者心目中的地位虽仍列首位,但近5年来,下滑明显,与法国酒呈鲜明对比的是位列第三的澳洲葡萄酒,它仅次于国产酒,且在近5年中,国人对于澳洲酒好感度有着大幅度上升。

中国葡萄酒市场的真实写照可以用“全世界的酒商不是在中国,就是在来中国的路上”这句话来形容,当中国已经成为全世界各国酒商想要抢占的战略高地,要打好这场战役,就必须对中国市场进行更为深入的了解与分析。近日,有业内人士向记者分享了一份摩根士丹利(Morgan Stanley)的行业分析报告,揭示了近段时间中国葡萄酒市场上的一些趋势变化。

中国葡萄酒市场尚处于“非合作博弈”的价格战阶段

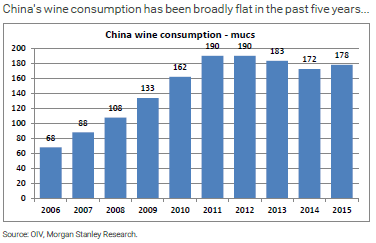

从数据显示看,目前,中国葡萄酒市场总量虽逐年增长,可增幅并不明显,处于不温不火的境况,进口酒抢占国产酒份额的格局。究其原因,可能是葡萄酒市场总体缺乏动力,尚未具备打开消费增长迅猛的三四线城市的能力。

古话有云“宝剑锋从磨砺出”,葡萄酒市场也同样如此。惟有全方位地投入才能真正打开并将新市场收入怀中。在过去,打开新市场这件苦差事都是手握更多资源的国产酒在做,可现在它们的投入在减少;与此同时,进口酒的投入虽有增加,但增加幅度仍有限,且因缺乏资源而较难有效打破市场壁垒。

由此,形成了制约中国葡萄酒市场更进一步快速发力的可能原因。预计,目前这种“非合作博弈”的价格战还会维持一段时间。

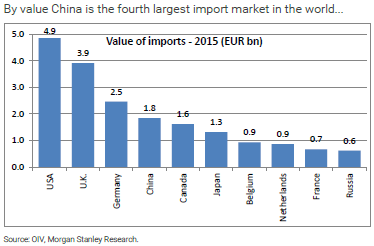

葡萄酒“消费单价”位列全球第四

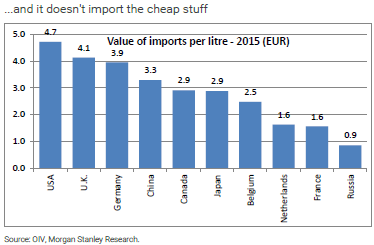

以葡萄酒进口总金额来进行排名,中国现在已经是全球第四大葡萄酒消费国,这个排名可以说合乎情理;但令人诧异的是,以每升的进口葡萄酒价格来排名,中国同样位列第四位,高于加拿大、日本、法国等国,仅次于美国、英国和德国。

这个排名表明中国人消费的进口葡萄酒平均每升的价格并不低。分析原因可能有两点:一是,目前葡萄酒在中国尚且算不上是必需品,有长期饮用习惯的人很少,所以一旦中国人想要喝葡萄酒,就想方设法喝略高端级的;二是,大量的高端酒通过海外电商或者非正规渠道进入中国,这是人所共知的事实。所以,中国实际每升葡萄酒进口金额非常有可能达到世界第一。

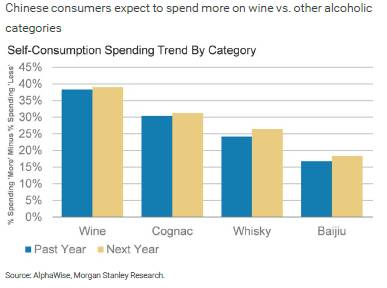

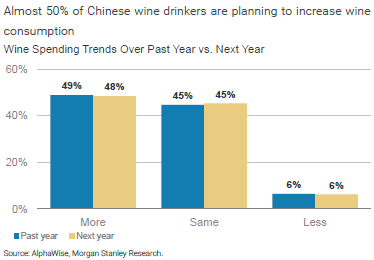

同时,在调研中也显示,近一半的中国受访者表示将会增加在葡萄酒上的消费支出,这个消费趋势甚至出现在中国各个年龄层。这说明中国市场正经历消费升级,随着消费者可支配的财富日益增多,越来越多的消费者希望能够喝到更多且更高品质的葡萄酒,未来葡萄酒在零售价以及销售量的增长趋势是顺应市场需求的,而一些超低端产品则有可能退市。

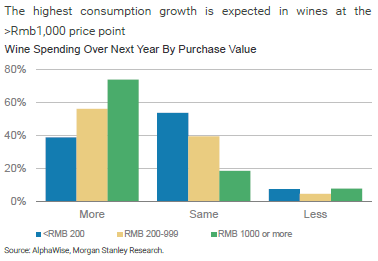

更有意思的是,当受访者被问及倾向于消费哪个价格区间的葡萄酒时,(分别为200元以下、1000元以下和1000元以上三个区间),甚至有70%以上的受访者表示将会消费更多1000元以上的高端酒。笔者分析,千元以上价位区间的产品,法国酒会拥有极大优势。同时,澳洲酒在关税壁垒打破后,零售价有所下降,从而稳守200~1000元的价位区间,并在这一领域赶超法国酒。

一方面是澳洲酒具有较强的性价比;另一方面,澳洲酒的酒标对中国消费者而言更容易理解,这有利于培养更多的忠实消费者。

不过,总体而言,现阶段中国市场高端酒的争夺战还尚未打响,有待进一步培养和消费升级的扩大化。

专业买手和消费者之间存在取向差异

比较2011年和2016年国内消费者对于各国酒的好感度调研结果,法国酒在消费者心目中的地位虽仍列首位,但近5年来,下滑明显,与法国酒呈鲜明对比的是位列第三的澳洲葡萄酒,它仅次于国产酒,且在近5年中,国人对于澳洲酒好感度有着大幅度上升。

这个好感度榜单中,令人费解的是智利酒,其明明已成为了很多专业葡萄酒客户,包括酒店、餐厅和超市等高性价比的首选。但其好感度排名却并不高。这个矛盾说明了专业买手和消费者间的取向差异。具备一定葡萄酒知识水平的人很倾向于首选智利酒作为入门级产品,但智利酒在国内消费者心中好感度却并不高。

澳大利亚葡萄酒对华出口品牌集中度高

2016年,澳大利亚富邑葡萄酒集团(Treasury Wine Estates,以下简称TWE)在亚洲有AUD 2.93亿(约US$ 2.22亿) 的销售,业内人士分析称,“估计有80%的销量集中在中国,即约合US$1.78亿”。

同时,中国海关数据显示2016年度,澳洲葡萄酒对华出口总额达到US$ 5.42 亿。“如果我的估计正确,单就销售总额来说,TWE占中国市场份额高达33%。由此可见,澳洲葡萄酒对华出口在品牌方面高度集中,且显然是近几年超火的Penfolds(奔富)拉高了澳洲酒整体的在华表现,在上海、深圳的许多餐厅,Penfolds(奔富)都是许多消费者主动选择的品牌。”该业内人士分析说。

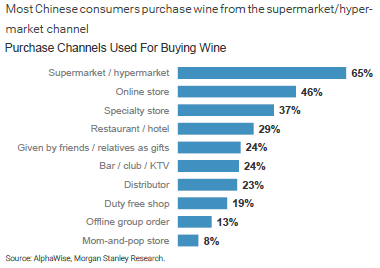

“Penfolds(奔富)”在中国的成功,一方面是在中国市场有着独特的品牌优势,酒好名好,定位清晰,采用高价格高投入的策略既保证经销商利益的同时,又被消费者广泛接受。另一方面,在中国的零售渠道,尤其是传统的超市和大型电商,“Penfolds(奔富)”展开了大规模的销售,通过众多的进口商和合作伙伴增加销量,摒弃大客户或者单一进口商的模式。这一做法令得其他的品牌难以复制,因为超市的品种有限,很难容纳更多的品牌。事实上,其他品牌跟“Penfolds(奔富)”的销量反差也很大,与之相比,它们在大型零售商和电商的报表上都变得可有可无,所以硬要跟随奔富的渠道只有两败俱伤。

特殊品牌受追捧路径难以借鉴

特殊品牌在特殊市场受到前所未有的追捧,这经验是否可以借鉴?答案是不可以,因为竞争产品众多,而且价格定位差异巨大,这种高价位高投入的局面很难像其他酒类那样长期维持。好在是中国的渠道百花齐放,没有条件做高投入的葡萄酒产品,只要准确掌握自己的期望值,并把自己的内功锻炼好,其实也有很多发展的机会,这个就是中国大市场的优势,也是消费者的福分。

”或“

”或“ ”,选择“分享”,

把好文章分享出去!

”,选择“分享”,

把好文章分享出去!